|

EN BREF

|

Constituer un bon dossier de prêt immobilier est une étape cruciale pour tout futur emprunteur désireux d’acquérir un bien. En effet, la qualité de votre dossier va jouer un rôle déterminant dans l’acceptation de votre demande par les banques. Les établissements financiers s’appuient sur des critères précis pour évaluer votre solvabilité et les risques liés à l’octroi d’un crédit. Ainsi, il est essentiel de bien préparer votre dossier en rassemblant les documents nécessaires, en mettant en avant votre situation financière stable et en prouvant votre capacité à rembourser le prêt. Découvrons ensemble les éléments clés à considérer pour maximiser vos chances d’obtenir le financement souhaité.

Constituer un dossier de prêt immobilier solide est essentiel pour garantir l’acceptation de votre demande de crédit. Un dossier bien préparé vous permettra non seulement d’optimiser vos chances d’obtenir le montant désiré, mais également de bénéficier de meilleures conditions de financement. Dans cet article, nous allons explorer les avantages et inconvénients de la constitution d’un bon dossier de prêt immobilier ainsi que les éléments clés à prendre en compte.

Avantages

Optimisation de la capacité d’emprunt

Un dossier bien monté vous offre la possibilité de maximiser votre capacité d’emprunt. En présentant des documents clairs et complets, vous démontrez à la banque que vous êtes en mesure de gérer une dette. Cela permet d’accroître automatiquement le montant pouvant être accordé.

Meilleures conditions de prêt

Les établissements bancaires sont plus enclins à offrir des taux d’intérêt compétitifs et des conditions avantageuses à ceux qui présentent un dossier solide. Un profil d’emprunteur bien structuré reflète une gestion rigoureuse de vos finances, ce qui rassure les créanciers sur votre capacité à rembourser.

Simplification du processus d’approbation

Un dossier complet et organisé permet de simplifier la phase d’approbation. Les banques passent moins de temps à vérifier les documents manquants, ce qui peut réduire significativement le délai d’obtention du crédit. Moins de stress et une expérience plus fluide pour vous!

Inconvénients

Temps et efforts nécessaires

Constituer un bon dossier de prêt immobilier demande du temps et des efforts considérables. La collecte des documents requis, tels que les bulletins de salaire, les relevés bancaires, et les justificatifs de charges peut s’avérer fastidieuse.

Risques de refus si refusé

Malgré tous vos efforts, il existe toujours un risque de refus. Même avec un dossier bien constitué, la banque peut émettre un avis défavorable basé sur d’autres critères comme votre endettement global ou les conditions de marché. Il est crucial de bien évaluer votre situation avant de soumettre votre dossier.

Éventuels frais de dossier

La préparation d’un dossier de prêt peut également entraîner des frais de dossier. Ces coûts peuvent s’accumuler si vous devez faire appel à un courtier ou à un conseiller pour vous aider à optimiser votre dossier, ce qui représente un investissement supplémentaire que certains emprunteurs peuvent ignorer.

Pour maximiser vos chances de succès, il est conseillé de consulter des guides spécialisés comme ceux disponibles sur MAIF ou Empruntis. En prenant le temps de bien préparer votre dossier, vous améliorerez vos perspectives d’emprunt et contribuerez à faire de votre projet immobilier une réalité.

Préparer un dossier de prêt immobilier solide est une étape incontournable pour obtenir le financement souhaité. Cela nécessite une attention particulière aux détails et à la présentation des informations pertinentes pour convaincre votre banque de la viabilité de votre projet immobilier. Dans cet article, nous vous guiderons à travers les éléments essentiels pour constituer un dossier convaincant et maximiser vos chances d’obtenir un prêt immobilier.

Comprendre les attentes des banques

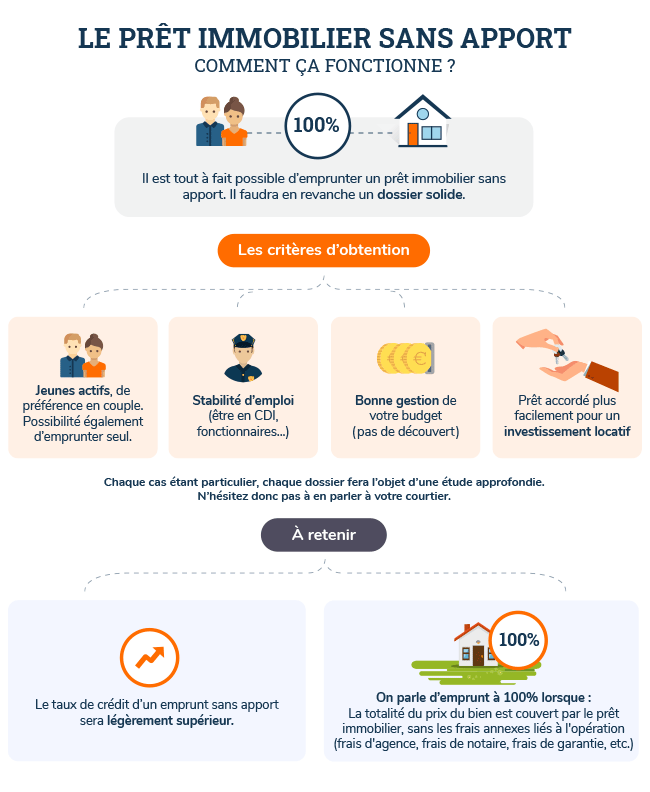

Avant de constituer votre dossier, il est crucial de connaître les attentes des banques. Les établissements financiers recherchent principalement un profil d’emprunteur stable, avec des revenus réguliers et un historique de bonne gestion financière. Les professions à CDI et les indépendants ayant des comptes bien établis sont généralement favorisés, tandis que les expatriés présentent une situation plus complexe.

Les documents nécessaires pour votre dossier

Pour créer un dossier complet, vous devrez fournir plusieurs justificatifs qui permettront à la banque d’évaluer votre capacité d’emprunt. Ces documents incluent :

- Un relevé d’identité bancaire (RIB).

- Vos bulletins de salaire des trois derniers mois.

- Vos avis d’imposition des deux dernières années.

- Un contrat de travail, si applicable.

- Vos relevés de compte des trois derniers mois.

Pour obtenir une liste complète des documents à préparer, vous pouvez consulter ce guide utile.

Optimiser votre dossier

Une fois vos documents rassemblés, il est important de travailler à leur présentation. Un dossier bien organisé, clair et détaillé peut faire toute la différence. Pensez à :

- Classer vos documents de manière logique.

- Joindre une lettre de motivation expliquant votre projet immobilier.

- Mettre en avant vos économies et autres revenus.

Anticiper les questions de la banque

Préparez-vous à répondre à des questions concernant vos charges mensuelles, vos dettes, et les raisons de votre emprunt. Soyez honnête et transparent, car la banque souhaite s’assurer que vous avez une capacité de remboursement adéquate. Cela inclut la prise en compte de vos dépenses récurrentes comme les loyers ou autres crédits en cours.

Simuler votre emprunt

Avant de soumettre votre dossier, il peut être judicieux de procéder à une simulation de prêt. Cela vous donnera une idée des montants que vous pouvez envisager et de votre capacité d’endettement. De nombreux sites, comme CAFPI, offrent des outils de simulation pour vous aider dans cette démarche.

Réaliser un bon dossier de prêt immobilier demande des efforts, mais ces efforts sont essentiels pour obtenir le financement de vos rêves. En comprenant ce que recherche la banque et en préparant soigneusement tous vos documents, vous maximisez vos chances de succès. Pour aller plus loin et comprendre les différentes options, n’hésitez pas à consulter des ressources supplémentaires comme ce guide complet sur l’assurance prêt immobilier.

Vous vous apprêtez à emprunter pour réaliser votre projet immobilier ? Constituer un dossier solide est essentiel pour maximiser vos chances d’obtenir un prêt. Dans cet article, nous vous délivrons des conseils pratiques et des astuces pour préparer un dossier qui saura convaincre votre banque. Suivez nos recommandations et soyez prêt à affronter votre demande de crédit immobilier avec assurance.

Comprendre les exigences des banques

Avant de vous lancer dans la préparation de votre dossier, il est crucial de comprendre ce que les banques recherchent. Une situation professionnelle stable est souvent un critère déterminant. Les banques sont généralement plus enclines à prêter aux emprunteurs ayant un contrat à durée indéterminée (CDI) ou des revenus confortables. Faites en sorte que votre profil d’emprunteur soit attractif avant de faire votre demande.

Les documents à rassembler

Pour monter un dossier de prêt immobilier convaincant, vous devrez fournir plusieurs justificatifs. Voici une liste des documents à inclure :

- Les trois derniers bulletins de salaire

- Les relevés bancaires des trois derniers mois

- Une copie de votre contrat de travail

- Les avis d’imposition des deux dernières années

- Les justificatifs de vos autres sources de revenus

- Un tableau récapitulatif de vos charges et vos dettes

Ces éléments permettront à la banque d’évaluer votre capacité d’emprunt et de s’assurer de votre bonne santé financière. N’hésitez pas à consulter plus de détails sur les documents nécessaires.

Soigner votre présentation

La forme compte autant que le fond. Un dossier bien présenté donne une bonne impression. Utilisez des intercalaires pour séparer vos documents et veillez à ce qu’ils soient lisibles et en bon état. Un dossier organisé facilite la vie du conseiller bancaire et démontre votre sérieux.

Anticiper les questions de la banque

Lors de la demande de prêt immobilier, votre interlocuteur pourrait avoir des questions sur votre situation financière et professionnelle. Soyez prêt à expliquer vos choix ou tout élément qui pourrait sembler flou. Préparez-vous à parler de votre projet immobilier, de pourquoi vous avez choisi cette propriété et de comment vous comptez gérer votre prêt.

Optimiser votre dossier afin d’accroître vos chances

Pensez à optimiser votre dossier en réduisant vos charges avant de solliciter un prêt. Un taux d’endettement inférieur à 33% est souvent conseillé. Cela renforcera votre dossier et rassurera votre banquier quant à votre capacité à rembourser le prêt. Pour des conseils supplémentaires sur les critères d’acceptation d’un prêt immobilier, rendez-vous sur ce lien.

Choisir une bonne assurance emprunteur

Il est également essentiel de bien choisir votre assurance emprunteur. Celle-ci est souvent exigée lors de l’octroi d’un prêt immobilier. Comparez les offres pour trouver la solution la plus adaptée à votre profil. Comprenez les différences entre les devis et les garanties proposées en consultant des guides, comme celui disponible sur cette page.

Suivre les tendances et les conditions du marché

Enfin, restez informé des évolutions du marché immobilier et des conditions de prêt. Les taux peuvent varier et il est important d’être au courant des offres actuelles. Visitez régulièrement des sites spécialisés pour bien comprendre le marché et optimiser votre dossier en conséquence.

Constituer un bon dossier de prêt immobilier nécessite un investissement en temps et en préparation. En respectant ces conseils et en suivant les recommandations, vous mettrez toutes les chances de votre côté pour obtenir votre financement. Bonne chance dans votre recherche de prêt !

Guide pour un dossier de prêt immobilier réussi

| Éléments à préparer | Description |

| Situation professionnelle | Stabilité et nature du contrat de travail favorisent l’obtention du crédit. |

| Revenus mensuels | Justificatifs de revenus réguliers et suffisants pour rassurer la banque. |

| Endettement | Ratio d’endettement inférieur à 33% pour maximiser les chances d’acceptation. |

| Avoirs et économies | Présenter des économies ou un apport personnel pour limiter le risque de la banque. |

| Documents d’identité | Fournir une copie de la carte d’identité et de justificatifs de domicile. |

| Situation de crédit | État de tous les emprunts en cours (crédit auto, consommation, etc.) |

| Projet immobilier | Rassembler l’ensemble des informations sur le bien à financer, y compris le compromis de vente. |

| Assurance emprunteur | Prévoir une assurance couvrant les aléas de la vie et rassurant la banque. |

| Extraits bancaires | Fournir des relevés de compte pour prouver la gestion saine des finances. |

| Factures récentes | Justificatifs liés aux charges mensuelles pour établir le budget global. |

Témoignages sur la constitution d’un bon dossier de prêt immobilier

Lucie, jeune cadre dynamique, partage son expérience : « Lorsque j’ai souhaité acheter mon premier appartement, j’étais complètement perdue face à l’ensemble des documents à fournir. J’ai commencé par rassembler mes bulletins de salaire, mes déclarations fiscales et mes relevés bancaires. Grâce à ces éléments, j’ai pu prouver ma stabilité financière à la banque. Je conseille vivement de bien préparer son dossier, cela fait toute la différence ! »

François, un entrepreneur indépendant, affirme : « En tant que travailleur non salarié, j’ai dû redoubler d’efforts pour constituer un dossier solide. J’ai mis en avant mes contrats et mes bilans comptables, ce qui a rassuré ma banque sur ma capacité d’emprunt. Je recommande de toujours expliquer sa situation professionnelle lors du rendez-vous avec le conseiller. »

Marie et Paul, un couple d’acheteurs, livrent leur témoignage : « Nous avons pris soin de bien préparer notre dossier en amont. Nous avons collecté tous les documents nécessaires : justificatifs de revenus, attestations d’épargne et même des lettres de recommandation de notre gestionnaire de compte. Cela nous a aidés à obtenir un taux très intéressant et un accord rapide. Ne négligez pas la présentation de votre dossier, cela peut vraiment jouer en votre faveur. »

Jean-Pierre, un primo-accédant, témoigne : « Je ne pensais pas que ma situation d’expatrié compliquerait autant les choses. Après avoir fait des recherches, j’ai compris que même si le processus était plus complexe, un bon dossier pouvait rimait avec succès. J’ai dû attacher des relevés de mes comptes à l’étranger et expliquer ma situation professionnelle en détail pour prouver ma fiabilité. L’effort a payé, j’ai facilement obtenu mon prêt ! »

En conclusion, chaque expérience met en avant l’importance d’un dossier bien construit. Que vous soyez salarié, indépendant ou expatrié, préparer soigneusement votre dossier de prêt immobilier peut grandement influencer l’issue de votre demande. Une situation stable, des documents complets et une bonne présentation sont les clés du succès !

Obtenir un prêt immobilier peut sembler être une tâche ardue, mais la clé réside dans la préparation d’un dossier solide. Que vous soyez un primo-accédant ou un investisseur aguerri, un dossier bien constitué joue un rôle crucial dans l’acceptation de votre demande de financement. Cet article vous guidera à travers les étapes essentielles pour créer un dossier de prêt immobilier convaincant.

Comprendre le profil emprunteur

Pour séduire les banques, il est impératif de soigner votre profil d’emprunteur. Les établissements de crédit privilégient les candidats ayant une situation professionnelle stable. Un contrat à durée indéterminée (CDI) ou une activité en tant que professionnel libéral sont des atouts majeurs. D’autre part, une bonne santé financière, reflétée par des revenus confortables, augmente vos chances d’obtenir un prêt.

Rassembler les documents nécessaires

Un dossier de prêt immobilier se compose de plusieurs documents essentiels, notamment :

Justificatifs d’identité et de domicile

Les banques exigent généralement une pièce d’identité (carte nationale, passeport) et un justificatif de domicile (facture d’énergie, décompte de charges).

Bulletins de salaire et avis d’imposition

Les bulletins de salaire des trois derniers mois et les avis d’imposition des deux dernières années permettent à la banque d’évaluer vos revenus et votre stabilité financière.

Relevés bancaires

Fournir des relevés bancaires des trois derniers mois est une étape cruciale. Cela donne une vision claire de votre gestion financière et de vos charges mensuelles.

Contrats de prêts en cours

Si vous avez d’autres prêts en cours, il est nécessaire de les documenter. La banque veut s’assurer que vous avez la capacité d’honorer plusieurs échéances.

Mieux gérer vos charges et vos dettes

Pour maximiser vos chances d’acceptation, il est important de présenter vos charges de manière claire. Les établissements de crédit prendront en compte vos dépenses mensuelles afin de calculer votre taux d’endettement. Un taux inférieur à 33% est généralement souhaitable. Réduire vos dettes existantes ou améliorer votre situation financière avant de faire votre demande peut faire la différence.

Prévoir un apport personnel

Avoir un apport personnel est non seulement recommandé, mais cela augmente également vos chances de succès lors de la demande de prêt. Un apport d’au moins 10% de la valeur de l’achat peut jouer en votre faveur. Cela montre à la banque que vous êtes sérieux et capable de gérer votre budget.

Choisir le bon moment pour faire votre demande

Le timing joue un rôle crucial dans l’obtention d’un prêt immobilier. Les taux d’intérêt fluctuants peuvent avoir un impact considérable sur votre financement. Surveillez les tendances du marché et n’hésitez pas à effectuer votre demande au moment où les taux sont les plus bas afin d’obtenir des conditions avantageuses.

Constituer un dossier de prêt immobilier solide nécessite une préparation minutieuse. En soignant votre profil d’emprunteur, en rassemblant tous les documents requis, en gérant vos charges de manière efficace et en prévoyant un apport personnel, vous mettez toutes les chances de votre côté. N’oubliez pas d’être attentif au marché pour choisir le bon moment pour effectuer votre demande. Ainsi, vous vous rapprocherez de votre projet immobilier avec confiance.

Conclusion : Clé pour un dossier de prêt immobilier réussi

Constituer un dossier de prêt immobilier solide est une étape essentielle pour tout futur emprunteur désireux d’acquérir un bien immobilier. Comprendre les attentes des banques et préparer les documents nécessaires sont des éléments cruciaux pour maximiser vos chances d’acceptation. Les institutions financières recherchent principalement un profil d’emprunteur fiable, avec des revenus stables et un historique de crédit sain.

Il est recommandé de commencer par analyser votre situation financière et d’établir un bilan de vos revenus et charges. Cela vous permettra de déterminer votre capacité d’emprunt et d’éviter de faire une demande pour un montant qui ne serait pas en adéquation avec votre situation. Veillez également à collectionner les justificatifs requis, notamment vos bulletins de salaire, vos relevés bancaires et votre avis d’imposition. Avoir tous ces éléments en ordre vous permettra de présenter un dossier complet et cohérent.

En outre, n’oubliez pas l’importance de votre stabilité professionnelle. Les banques seront plus enclines à accorder un prêt aux emprunteurs en CDI ou à ceux ayant une carrière stable, tels que les professions libérales. Si vous êtes dans une situation moins conventionnelle, par exemple, un travailleur indépendant ou un expatrié, il est crucial de bien expliquer votre situation et de fournir des documents financiers supplémentaires pour rassurer votre prêteur.

Enfin, une communication claire et régulière avec votre conseiller financier peut grandement faciliter le montage de votre dossier. En suivant ces recommandations, vous augmenterez considérablement vos chances d’obtenir l’approbation de votre prêt immobilier, vous ouvrant ainsi les portes de votre projet immobilier.